Utveksling, clearing og oppgjør

De inter børsene er organisert i tre faser: utveksling , den clearing og oppgjør . De tillater finansielle aktører å tilby tjenester til sine kunder, økonomiske eller ikke-økonomiske aktører, samtidig som de begrenser kostnadene.

Det skal bemerkes at dette handler om anvendelse av mye mer generelle mekanismer til bankverdenen.

Børsens andeler

Utveksling

“ Prosess for overføring, verifisering og i visse tilfeller bekreftelse av betalingsoppdrag eller overføring av verdipapirer før avregning, som kan omfatte clearing av ordrer ( netting ) og fastsettelse av endelige posisjoner med tanke på oppgjør. Noen ganger brukes begrepet bredere, inkludert begrepet bosetting. "

Ordliste for vilkår som brukes for betalings- og oppgjørssystemer - BIS betalings- og oppgjørssystemkomité .

Kompensasjon

“ Metode som tillater kansellering eller nøytralisering av gjensidige forpliktelser eller gjeld (eller for å oppfylle gjensidige forpliktelser opp til det lavere beløpet). Kompensasjon utøves innenfor rammen av lovlige eller kontraktsmessige bestemmelser. "

Ordliste for vilkår brukt for betalings- og oppgjørssystemer , BIS betalings- og oppgjørssystemkomité .

Det er mange former for kompensasjon, spesielt avhengig av nivå, bilateral eller multilateral. Fremgangsmåtene for å gjøre opp tilsvarende saldoer varierer avhengig av clearingmekanismen (antall saldoer osv.) Og systemets organisering (sentral motpart, oppgjør med bundne eller uavhengige saldoer).

Regler

” Lov der en forpliktelse knyttet til overføring av midler eller verdipapirer mellom to eller flere parter oppheves. "

Ordliste over vilkår som brukes for betalings- og oppgjørssystemer , - Komité for BIS betalings- og oppgjørssystemer .

Oppgjøret som følge av en clearingmekanisme i interbanksystemer gjøres oftest i kontoene til sentralbanken for den aktuelle valutaen, spesielt for raskt å oppnå uigenkallelighet av transaksjoner som byttes og cleares i systemet. Når avregningene som følger av nettingen er uigenkallelig belastet kontoene i sentralbanken, kan transaksjonene som har vært gjenstand for denne nettingen i seg selv bli ugjenkallelige.

Eksempel

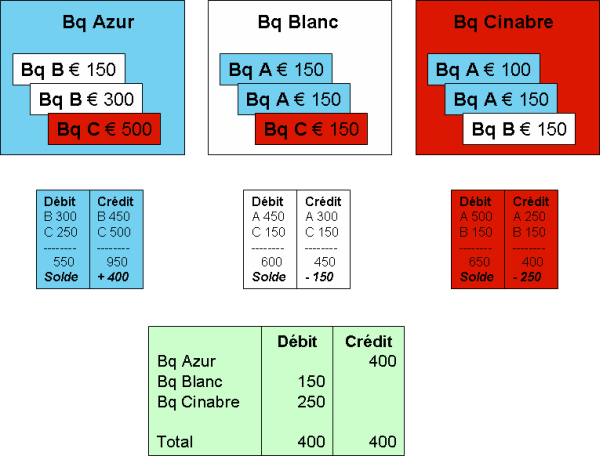

Eksemplet er basert på et utvekslingssystem mellom banker mellom tre banker: Azur, Blanc og Cinabre. Dette systemet, etter multilateral clearing, er avgjort i bøkene til en tredjepart, oppgjørsagenten for dette systemet.

Den 1 st linjen beskriver kontrollene levert til gjenvinning av private banker. For eksempel presenterer Azur to sjekker til Blanc (150 € og 300 €) og en sjekk til Cinnabar (500 €).

Den andre linjen viser clearingarket til hver bank med kreditter (sjekker gitt til andre banker, hvor beløpet må overføres til den) og dens belastninger (sjekker trukket som den blir trukket fra, gitt til den av andre banker) . For eksempel registrerer Azur en kreditt på € 450 på White, til gjengjeld for de to sjekkene på € 150 og € 300 som hun presenterte for ham, men også en debet på € 300, fremdeles overfor White, i retur. de to sjekkene på 150 € som sistnevnte presenterte for ham. Hver bedrift har sin saldo på kompensasjonsarket, som tar hensyn til alle sine børser under denne kompensasjonsøkten. Azur er en kreditor på € 400, etter å ha presentert sjekker på € 950 til Blanc et Cinnabre, mens han bare ble presentert for ham for € 550 i sjekker.

Den tredje linjen tilsvarer oppføringene i oppgjørsagentens bøker (en annen bank eller oftere sentralbanken). Saldoen, kreditten eller belastningen til hver aktør belastes kontoen sin hos oppgjørsagenten. Summen av belastninger og kreditter er nødvendigvis null.

Se også

Relaterte artikler

- Bank

- Kompensasjon

- Betaling / levering